[ad_1]

Après les résultats du troisième trimestre, Sous protection (UA, UAA) est en hausse de plus de 25%. La bonne nouvelle est que la société de vêtements de sport met ses activités en ligne de manière à produire de meilleurs résultats en augmentant ses marges et, partant, en tirant des bénéfices des ventes existantes. Les résultats trimestriels n'étaient même pas aussi impressionnants, montrant le potentiel de hausse de cette marque une fois que la société a commencé à cliquer avec de nouveaux produits.

Source de l'image: site web Under Armour

Le bon

Mon histoire ultime avec Under Armour est le manque général de bénéfices pour une marque générant plus de 5 milliards de dollars de ventes annuelles. Le fabricant de vêtements de sport a fait quelques pas impressionnants au cours du trimestre pour changer cette équation.

Le titre a probablement bondi sur le gros record EPS au cours de ce trimestre. Under Armour a gagné 0,25 USD au cours du trimestre et a presque doublé les attentes des analystes, qui n'étaient que de 0,13 USD. Under Armour n’a que très rarement dépassé les estimations de bénéfices, le passé étant toujours axé sur la croissance des revenus à tout prix.

Le marché appréciera que les marges brutes aient augmenté de 20 points de base, à 46,5%, et les niveaux de stocks ont diminué de 1%, pour s'établir à 1,2 milliard de dollars. La combinaison de la croissance des revenus, peu importe la limite des 2% et de la baisse des stocks, permet à Under Armour de renforcer ses marges au cours du trimestre de vacances.

La société n’a fait grimper les estimations du bénéfice d’exploitation pour l’année que d’environ 7,5 millions de dollars à mi-parcours, passant de 150 à 165 millions de dollars, mais les estimations semblent bien trop basses. N'oubliez pas que les prévisions actuelles ne prévoient que 3% des marges d'exploitation, avec un potentiel pouvant dépasser 10% à terme.

Le mauvais

Le mauvais côté est que certains des moteurs de la croissance future ont été confrontés à des problèmes de croissance considérables. Les revenus tirés des ventes directes aux consommateurs et des chaussures ont été stables au cours du trimestre. Les gains trimestriels sont tous venus du retour à la croissance des revenus du commerce de gros et de l’habillement.

Une plus grande concentration sur les ventes en ligne, en particulier avec les nouvelles options de chaussures comme Hovr et Project Rock, aurait laissé entendre que le DTC et les produits de chaussures étaient le moteur du rebond des ventes. Sans oublier que les portes des maisons Brand House et Factory House ont augmenté de 10% environ par rapport à l'an dernier, pour atteindre 310 magasins.

À titre d’exemple, les ventes de chaussures n’étaient que de 285 millions de dollars au cours du trimestre, tandis que la concurrence Nike (NKE) réalise des ventes trimestrielles en milliards. Une baisse de la croissance des ventes de pan pour Nike entraînerait une forte augmentation de Under Armour. Pour cette raison, la prochaine étape de l'histoire s'appuiera sur la capacité du PDG Plank à stimuler les ventes de chaussures. L’ajout de Joel Embiid devrait également donner un coup de fouet aux chaussures de basketball nécessitant depuis longtemps un autre ambassadeur, outre Steph Curry.

En raison de la restructuration et de l’accent mis sur l’accroissement des marges, il est impossible de trop se concentrer sur ces résultats à court terme. Under Armour réduit le nombre d'articles promotionnels susceptibles de contrebalancer les gains réalisés dans les nouveaux articles chaussants. Dans le même temps, certains des articles les plus chauds n'étaient pas disponibles pour une distribution en masse, la société n'offrant que des quantités en ligne limitées sur le marché.

La prochaine phase de croissance viendra d’Under Armour, qui s’efforcera de commercialiser de nouveaux produits chauds via le canal de la vente en gros.

La valeur

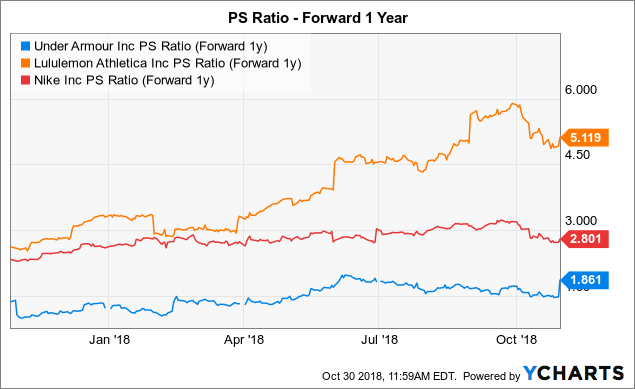

Même après ce grand rassemblement, Under Armour reste un stock exceptionnellement bon marché. En comparaison avec d’autres noms de vêtements et de chaussures de sport comme Lululemon Athletica (LULU) et Nike, le stock est encore exceptionnellement bon marché. Avant ce jour, Nike négociait toujours environ le double du multiple de P / S, soit 2,8 x les estimations des ventes de 19.

Données UAA PS Ratio (Forward 1y) par YCharts

La partie importante du rapport sur les résultats du troisième trimestre est que la forte augmentation des bénéfices change l'équation selon laquelle Under Armour ne peut pas augmenter considérablement les bénéfices.

À emporter

Le principal avantage à retenir pour les investisseurs est qu'Under Armour reste solidement en plein redressement. Le stock reste exceptionnellement bon marché après un autre trimestre solide.

La seule chose à surveiller en 2019 est un rebond des ventes de chaussures. Under Armour a le produit en place pour augmenter ces ventes au cours de la prochaine année, ce qui constitue la prochaine étape du redressement du stock.

Avertissement: L'information contenue dans ce document est à titre informatif seulement. Rien dans cet article ne doit être considéré comme une sollicitation d’achat ou de vente de titres. Avant d'acheter ou de vendre des actions, vous devez faire vos propres recherches et parvenir à vos propres conclusions ou consulter un conseiller financier. L'investissement comprend les risques, y compris la perte de capital.

Divulgation: Je suis / nous sommes longtemps UA.

J'ai écrit cet article moi-même et il exprime mes propres opinions. Je ne reçois pas de compensation pour cela (autre que de Seeking Alpha). Je n'ai aucune relation d'affaires avec une société dont les actions sont mentionnées dans cet article.

[ad_2]

Source link